Modernisierung der Betriebsprüfung verlässt verändert den Deutschen Bundestag

© Bildnachweis Adobe Stock

© Bildnachweis Adobe Stock

Kurz bevor das Parlament dem Gesetzentwurf sein Placet gab, empfahl der Finanzausschuss Änderungen – insbesondere beim qualifizierten Mitwirkungsverlangen.

Eine in den letzten Monaten viel diskutierte Neuerung im Zuge der Reform der Betriebsprüfung (BP): Das Sanktionssystem beim Mitwirkungsverlangen. Der Deutsche Steuerberaterverband e.V. (DStV) plädierte in Gesprächen mit MdBs und als Sachverständiger in der Anhörung des Finanzausschusses dafür, dass Instrument deutlich zu entschärfen (vgl. DStV-News 11/2022). Er zeigte u.a. das Risiko auf, dass Betriebsprüfer damit kleine und mittlere Unternehmen (KMU) künftig in ungerechtfertigte Bedrängnis bringen können.

Der Finanzausschuss griff die Bedenken in den Beschlussempfehlungen zum Regierungsentwurf teils auf (BT-Drs. 20/4376). Zudem brachte er weitere Änderungen auf den Weg, wie die Möglichkeit zur stärkeren Berücksichtigung von innerbetrieblichen Kontrollsystemen bei BP (Art. 97 § 38 EGAO). Einen umfassenden Entschließungsantrag der CDU/CSU-Fraktion, nach dem u.a. das Mitwirkungsverzögerungsgeld und der Zuschlag ersatzlos gestrichen werden sollten (BT-Drs. 20/4384), lehnte der Finanzausschuss ab.

Änderungen beim Mitwirkungsverlangen

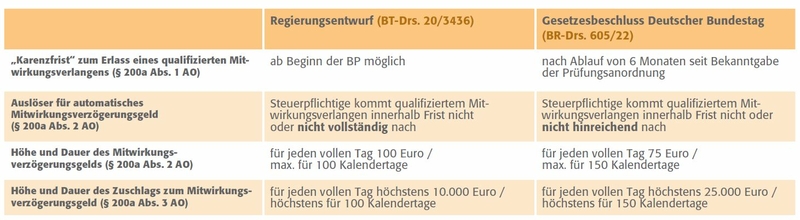

Der Deutsche Bundestag verabschiedete im Vergleich zum Regierungsentwurf folgende Anpassungen:

© Bildnachweis: DStV/Die Werbestrategen

© Bildnachweis: DStV/Die Werbestrategen

Die Änderung von „nicht vollständig“ in „nicht hinreichend“ soll eine höhere Flexibilität in der Praxis erreichen. Die Begrifflichkeit knüpfe an die BFH-Rechtsprechung insbesondere zu § 93 AO („hinreichender Anlass für Ermittlungsmaßnahmen“) an. Maßgebend sei dabei nicht der quantitative Umfang der Nichterfüllung der geforderten Mitwirkung, sondern ihre qualitative Bedeutung für die Ermittlungsmaßnahmen. Für den Fortgang der BP eher unbedeutende Pflichtverletzungen sollen damit vom Anwendungsbereich der Vorschrift ausgenommen werden. So die Gesetzesbegründung.

Besser: Einzelfallgerechtigkeit

Der DStV erkennt an, dass die Änderungen das Instrument für KMU entschärfen sollen. Die „Karenzfrist“ von 6 Monaten könnte bei kleinen Unternehmen greifen – allerdings nur, wenn die Prüfung zügig nach der Anordnung beginnt und nicht lange dauert. Die neue Formulierung „nicht hinreichend“ ist mit einer Rechtsunsicherheit behaftet. Ob die BFH-Rechtsprechung zu § 93 AO übertragbar ist, dürften künftig Finanzgerichte klären. Wirkungsvoller wären stärkere Ermessenselemente gewesen, damit der Prüfer dem Einzelfall gerecht werden kann.