KöMoG: Optionsmodell zum Ersten, zum Zweiten… zum Dritten?

© Bildnachweis Adobe Stock

© Bildnachweis Adobe Stock

Die Möglichkeit der Option für Personenhandelsgesellschaften zur Besteuerung als Körperschaft steht nach über 20 Jahren erneut zur Abstimmung. In Windeseile sollen die weitreichenden Änderungen diesmal Gesetz werden. Doch die Regelungen sind umstritten. Auch der DStV hat seine Bedenken geäußert.

Die Bundesregierung plant mit dem Entwurf eines Gesetzes zur Modernisierung des Körperschaftsteuerrechts (KöMoG, BT-Drs. 19/28656) seit langem mal wieder eine weitreichende Reform. Großem Gegenwind möchte sie sich dabei scheinbar aber nicht aussetzen und so blieb der Praxis eine erste Möglichkeit zur Stellungnahme im Vorfeld des Kabinettsbeschlusses verwehrt. Der Deutsche Steuerberaterverband e.V. (DStV) bezweifelt, dass der weiterhin geplante zügige Ritt durch das parlamentarische Gesetzgebungsverfahren - angesichts der Komplexität der Neuregelungen - angebracht ist.

Gesetzentwurf mit Handicap

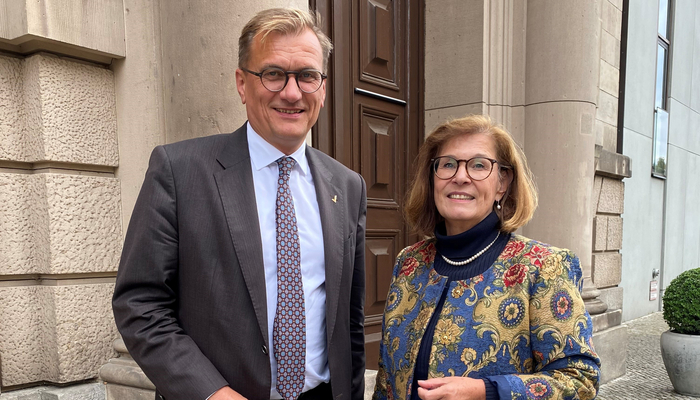

Die Hürden für eine breite Anwendung der Option sind vielfältig. Der DStV hat in Gesprächen mit MdB StBin Antje Tillmann, finanzpolitische Sprecherin der CDU/CSU, und MdB Lothar Binding, finanzpolitischer Sprecher der SPD, sowie in seiner Stellungnahme S 03/21 den Blick auf einige neuralgische Punkte gerichtet. Hierzu zählen u.a.:

- Die Reichweite des Optionsmodells ist stark begrenzt. Einzelunternehmen und die GbR scheitern gegenwärtig bereits am persönlichen Anwendungsbereich. Für grundsätzlich optionsfähige Gesellschaften, wie die OHG, dürfte das notwendige Thesaurierungsverhalten zum Hindernis werden. Nur wenn die Personengesellschaft die Gewinne vollständig und langfristig einbehält, gereicht der Steuerartenwechsel zum Vorteil.

- Die vorgesehene Mehrheitsentscheidung zur Ausübung der Option mit mindestens ¾ der abgegebenen Stimmen der Personengesellschafter kann für die unterlegenen Gesellschafter zu erheblichen Steuernachteilen führen. Insbesondere bei Gesellschaftern mit umfangreichem Sonderbetriebsvermögen dürfte dies zu entsprechendem Widerstand führen.

- Auch der geplante „Untergang“ verrechenbarer Verluste i.S. von § 15a EStG und des gewerbesteuerlichen Fehlbetrags, mangelnde Regelungen zu Antragsform, -frist und -zeitpunkt sowie fehlende Lösungsansätze zum Umgang mit funktional wesentlichem Sonderbetriebsvermögen stellen derzeit noch „Pferdefüße“ für an einer Option interessierte Gesellschaften dar.

Der DStV hat sich daher - statt für die Einführung des Optionsmodells - erneut für die Verbesserung und Öffnung der Thesaurierungsbegünstigung für kleine und mittlere Unternehmen ausgesprochen (vgl. auch DStV-Positionspapier zur Bundestagswahl 2021). Dies wäre gleichfalls ein wirkungsvolles Mittel zur Eigenkapitalstärkung von Personengesellschaften und Einzelunternehmen unter Berücksichtigung des mit dem Optionsmodell verfolgten Ziels der rechtsformneutralen Besteuerung.

Überdies forderte der DStV zur Abmilderung der Belastungen infolge der Corona-Pandemie die Verlängerung der Abgabefrist für die Steuererklärungen 2020 bis zum 30.6.2022. Er regte gleichzeitig an, die Investitionszeiträume des § 7g EStG für die in den Jahren 2017-2019 gebildeten Investitionsabzugsbeträge auszuweiten (vgl. auch DStV-Stellungnahmen S 06/20 und S 12/20).

© DStV-Präsident StB/WP Harald Elster, DStV-Geschäftsführerin RAin/StBin Sylvia Mein und DStV-Referatsleiterin StBin Vicky Johrden im Austausch mit MdB StBin Antje Tillmann (CDU/CSU) bzw. MdB Lothar Binding (SPD) // Bildnachweis: DStV

© DStV-Präsident StB/WP Harald Elster, DStV-Geschäftsführerin RAin/StBin Sylvia Mein und DStV-Referatsleiterin StBin Vicky Johrden im Austausch mit MdB StBin Antje Tillmann (CDU/CSU) bzw. MdB Lothar Binding (SPD) // Bildnachweis: DStV

Weitere Schrammen zeichnen sich ab

Eine Vielzahl an Kritikpunkten brachten zudem die Beschlussempfehlungen des Finanzausschusses des Bundesrats (BR-Drs. 244/1/21) zutage. Überdies stand das Optionsmodell in der öffentlichen Anhörung des Finanzausschusses des Deutschen Bundestags unter Beschuss (vgl. BT-Information vom 4.5.2021).

Es bleibt daher abzuwarten, ob das Gesetzesvorhaben tatsächlich vor dem Ende der Legislaturperiode in seiner derzeitigen Form ins Ziel einläuft oder ob es nach der Bundestagswahl einen dritten Anlauf zu einem Optionsmodell geben wird.