Erfolg für DStV: Keine EU-Mindeststrafen bei Verstößen gegen Anzeigepflichten

© Bildnachweis Adobe Stock

© Bildnachweis Adobe Stock

Die Mitgliedstaaten haben sich im Rat der EU auf einen gemeinsamen Standpunkt zur 8. Richtlinie über die Zusammenarbeit der Behörden im Bereich der Besteuerung (DAC 8) verständigt. In dem Zusammenhang haben die Mitgliedstaaten dem Vorschlag der EU-Kommission für die Einführung überhöhter EU-Mindeststrafen bei bestimmten Verstößen gegen die Anzeigepflicht grenzüberschreitender Steuergestaltungen eine Absage erteilt. Ein Erfolg für den DStV.

Im Dezember 2022 hatte die EU-Kommission ihren Vorschlag für die 8. Richtlinie über die Zusammenarbeit der Behörden im Bereich der Besteuerung (DAC 8) veröffentlicht.

1. EU-Mindeststrafen

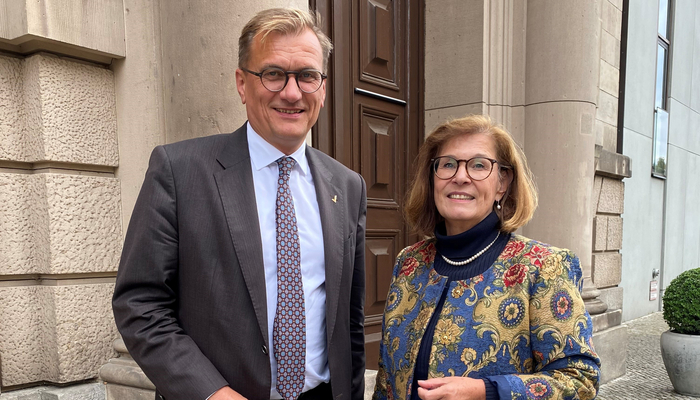

Der Deutsche Steuerberaterverband e.V. (DStV) berichtete über die darin enthaltene hohe Strafandrohung für Steuerberater bei bestimmten Verstößen gegen die Anzeigepflichten grenzüberschreitender Steuergestaltungen (§ 138d ff AO). Diese Mindeststrafen sahen im Vergleich zu den bestehenden Regelungen in Deutschland eine teilweise Vervielfachung des Sanktionsmaßes vor. In seiner Stellungnahme hatte der DStV sich deshalb vehement gegen die Einführung von EU-Mindeststrafen gegen die beratenden und prüfenden Berufe ausgesprochen. Zudem hatte sich DStV-Präsident StB Torsten Lüth in einer Videobotschaft gegen die Einführung solcher EU-Mindeststrafen gewandt.

Unter schwedischem Ratsvorsitz folgte der Rat der EU nun der Position des DStV. Anstelle überhöhter EU-Mindeststrafen sollen die Mitgliedstaaten nun wirksame, verhältnismäßige und abschreckende Strafen einführen. Damit dürfte wenig Veranlassung bestehen, die bisherigen Regelungen in Deutschland wesentlich abzuändern.

2. Neue Bestimmungen zu DAC 8

Der gemeinsame Standpunkt des Rates zu DAC 8 sieht insbesondere die Ausweitung des Anwendungsbereichs des automatischen Informationsaustauschs auf Anbieter von Krypto-Dienstleistungen und E-Geld vor. Der Rat hat sich dabei auf gemeinsame Meldestandards für diese Anbieter geeinigt.

Zudem wird künftig der Austausch steuerbezogener Informationen in Bezug auf grenzüberschreitende Steuervorbescheide für sog. wohlhabende Einzelpersonen vom Anwendungsbereich der Richtlinie umfasst sein. Dies gilt auch für den automatischen Austausch von Informationen über Dividenden von Unternehmen, deren Anteile nicht in einem Bankdepotkonto verwahrt werden.

Schließlich werden auch die Vorschriften über die Meldung und Übermittlung der Steueridentifikationsnummer (TIN) nachgebessert. Damit sollen die Steuerbehörden die jeweiligen Steuerpflichtigen leichter ermitteln können.