Anzeigepflicht für nationale Steuergestaltungen: DStV erzielt ein wenig Rechtssicherheit

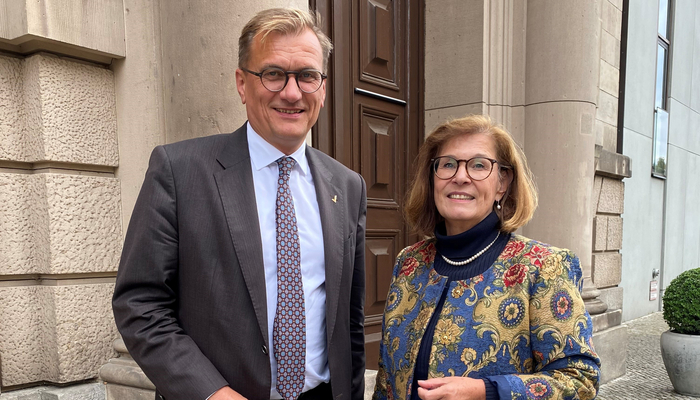

© StB Torsten Lüth (DStV-Präsident) MdB StB Markus Herbrand (finanzpolitischer Sprecher FDP)

© StB Torsten Lüth (DStV-Präsident) MdB StB Markus Herbrand (finanzpolitischer Sprecher FDP)

Auf den letzten Metern nahm das Wachstumschancengesetz mit rund 40 Änderungen der Ampel-Partner im Finanzausschuss des Deutschen Bundestags Fahrt auf. Der DStV forderte als Sachverständiger in der Anhörung den Verzicht auf die Anzeigepflicht für innerstaatliche Steuergestaltungen nachdrücklich. Die Ampel-Partner griffen zumindest in Teilen seine Anregungen zu Erleichterungen für kleine und mittlere Kanzleien auf.

Die im Regierungsentwurf (BT-Drs. 20/8628) vorgesehene Anzeigepflicht für innerstaatliche Steuergestaltungen erhitzt die Gemüter des steuerberatenden Berufsstandes. Zu Recht. Schließlich stehen Aufwand und Nutzen in einem deutlichen Missverhältnis.

Notwendigkeit der Maßnahme?

DStV-Geschäftsführerin RAin/StBin Sylvia Mein bei Anhörung im Deutschen Bundestag

„Nicht alle, was Teile der Bundesregierung für wünschenswert erachten, ist auch zielführend – gerade weil die Datenbasis so schlecht ist.“ verdeutlichte der Deutsche Steuerberaterverband e.V. (DStV) im Hearing.

DStV-Geschäftsführerin RAin/StBin Sylvia Mein bei Anhörung im Deutschen Bundestag

„Nicht alle, was Teile der Bundesregierung für wünschenswert erachten, ist auch zielführend – gerade weil die Datenbasis so schlecht ist.“ verdeutlichte der Deutsche Steuerberaterverband e.V. (DStV) im Hearing.Der DStV verwies dabei – wie in seiner Stellungnahme S 07/23 - auf die Antwort der Bundesregierung auf die kleine Anfrage der CDU/CSU-Bundestagsfraktion zur Wirksamkeit der Meldepflicht für grenzüberschreitende Steuergestaltungen (BT-Drs. 20/6734). Danach ergebe sich aus den seit 2020 abgegebenen rund 27.000 Meldungen lediglich eine Erfolgsquote von 0,08 %. Weiter gehe daraus hervor, dass 206 Steuergestaltungen geprüft und die zugrunde liegenden Gesetzeslücken bereits geschlossen worden seien. Der Gesetzgeber wisse demnach sehr wohl um die Regelungslücken und schließe sie zügig. Der Zweck der Meldepflicht laufe damit ins Leere. Die nun geplante Anzeigepflicht sei Symbolpolitik. Zudem sei es Armutszeugnis, dass der Gesetzentwurf in puncto Anzeigepflicht keine Angaben zum Erfüllungsaufwand für die Steuerpflichtigen und deren steuerliche Berater enthalte – so der DStV.

Der DStV strich in der Anhörung heraus, dass die schlechte Datenbasis auch bestehe, weil die angekündigte Evaluation der EU-Kommission zur Meldepflicht für grenzüberschreitende Steuergestaltungen noch nicht vorliege. Zudem stehe die Entscheidung des EuGH zu einem laufenden Verfahren aus, in dem Verstöße gegen die Grundrechtecharta vorgebracht werden. Warum lerne man nicht aus diesem Verfahren und warte auf die Ergebnisse der EU-Evaluation? Die Anzeigepflicht für innerstaatliche Steuergestaltungen jetzt einzuführen, sei vor diesem Hintergrund Aktionismus.

Mehr Rechtssicherheit und weniger Bürokratie geboten!

In seinem Austausch mit MdB StB Markus Herbrand (finanzpolitischer Sprecher FDP) legte DStV-Präsident StB Torsten Lüth dar, welche Rechtsunsicherheiten und bürokratischen Hürden die Meldepflicht bringen wird. Zwar sei es gut, dass zur Ausklammerung des Tagesgeschäfts von kleinen und mittleren Kanzleien Umsatz-, Einkommen- und Einkünfteschwellen vorgesehen seien. Nach dem Regierungsentwurf war allerdings zur Ermittlung der Schwellenwerte auf zwei der drei Kalenderjahre abzustellen, die dem Kalenderjahr vorausgehen, in dem das meldepflichtige Ereignis eingetreten ist.

Lüth verdeutlichte, dass dies zu zusätzlicher Bürokratie und Sanktionsrisiken führen würde. Diese Jahre seien i.d.R. noch nicht alle veranlagt. Daher müssten vorgezogene Steuerermittlungen erfolgen. Des Weiteren sei ungeklärt, ob ein Verstoß gegen die Meldepflicht vorliege, wenn auf Basis der eigenen Steuerermittlungen keine Anzeige abgegeben werde, die Schwellen aber durch die in den Steuerbescheiden zugrunde gelegten Umsätze, Einkünfte oder Einkommen gerissen würden.

Herbrand zeigte viel Verständnis für diese praktischen Probleme. Kurz vor Abschluss des Bundestagsverfahrens griffen die Ampel-Partner die DStV-Bedenken teilweise auf. Künftig soll zur Beurteilung der Einkünfte- und Einkommenschwelle auf zwei der drei letzten Veranlagungszeiträume, für die vor dem anzeigepflichtigen Ereignis Einkommen- oder Körperschaftsteuer festgesetzt worden ist, abgestellt werden (BT-Drs. 20/9341, S. 79, BT-Drs. 20/9396, S. 29).